中国风电专利的成就与差距

发布时间:2015-07-24 来源: 《风能》

本文摘要:《大型风电机组关键技术专利分析及技术发展趋势研究报告》的研究结果提示,在知识产权已然成为各国新一轮技术革命和产业变革竞争焦点的新形势下,我国风电企业应尽快提高全球化专利布局意识,构建重点专利风险防控机制,以克服在“走出去”过程中所面临的知识产权障碍。

《大型风电机组关键技术专利分析及技术发展趋势研究报告》的研究结果提示,在知识产权已然成为各国新一轮技术革命和产业变革竞争焦点的新形势下,我国风电企业应尽快提高全球化专利布局意识,构建重点专利风险防控机制,以克服在“走出去”过程中所面临的知识产权障碍。

信息时代,知识产权是所有企业都绕不开的核心价值创造点。谁手握行业的领先技术,拥有更多的核心专利,谁就可以把脉行业发展趋势,以此获得更强的议价能力和更广阔的市场发展空间。反之,如果没有做好专利工作,那么企业极可能在还没有深入参与某国市场之前,就被竞争对手告上法庭,彻底卷铺盖走人。

因专利问题而不能进入某国市场,在很多行业都早已不是什么新闻了。对于技术密集型的风电行业而言,这样的例子更是比比皆是。它提示我们,打铁还需自身硬,作为暂时落后的一方,我国风电企业在技术研发方面一刻也不能放松。只有掌握了核心专利,才能让我国企业在风电行业迎头赶上,并使它们“走出去”的步伐迈得更加坚实。

市场竞争利器

日本最大的风电机组制造商——MHI (三菱重工)的风力发电事业部一直试图追赶欧洲的竞争对手,在不断开拓本土市场的同时,开始大力进军海外市场。发展迅速的美国风电市场,成为MHI 的重要目标。然而,作为美国最大的风电机组制造商,GE 似乎并不希望与其他整机商分享同一块奶酪。它于2008 年向美国国际贸易委员会提起诉讼,指控MHI 侵犯了其风力发电机的相关专利,要求在美国禁止进口该公司的此类产品。

据了解,早在收购Enron 公司的风能部门与其他一些具备风电机组制造技术的小公司之时,GE 就已经一并拿下了这些企业的相关专利权。目前,则正是GE 巧妙运用专利这种企业无形资产,拓展业务、争夺市场的绝佳机会。仅仅通过动用专利权就将对手拒之门外,是成本相当低且非常有效的市场抢占方式。

从目前的情况来看,MHI 进入美国市场的产品,并没有成功绕开GE 的相关专利权,从而对MHI 在北美市场的进一步扩张形成了一定制约。加之现在的日本市场极为有限,欧洲市场则日趋饱和,而其他的亚洲市场竞争激烈,若再丢失美国风电市场,MHI 风电业务的发展将处于十分不利的境地。

实际上,这个案例只是GE 利用技术优势阻击竞争对手的一个缩影。在北美市场,由于GE 在发电机变速专利中必要的电力电子技术方面占据主导地位,使得其他制造商若想进入北美市场,只能选择要么支付许可费,要么研发绕过专利的新技术。因此,Vestas 的Opti -Slip 技术,Gamesa 和Fuhrlander 的RCC 发电机,Enercon 的无齿轮箱直驱低转速永磁交流发电机,都是以绕过GE 专利,并保持较高的机组效率为目标的新技术。虽然GE 质疑Enercon 的输出仍设定在的60Hz ,曾一度引起法律纠纷,但结果是GE 授权Enercon 变桨变速直驱产品进入北美市场,之后有市场传闻Enercon 在一项限制美国生产商产品在德国市场销售的专利上作出了一定让步。

显然,专利保护已经成为各整机商逐鹿国际市场的隐形武器。而作为战略性新兴产业,风电的专利工作已经具有了明显的战略意义。培育和发展战略新兴产业是转变经济发展方式的战略选择,是调整产业结构的有效途径。加强知识产权保护,强化技术研发力度,则可以利用知识产权制度为战略新兴产业提供法律政策保护,并打造产业核心优势,进而提供保障平台与战略基点。

由于各国政府和相关企业已经认识到了知识产权在促进战略新兴产业中的重要作用,近些年来,知识产权已成为各国竞争的焦点。有明确战略目标的专利组合开始大量涌现,企业围绕知识产权的竞争与合作的形式也日趋复杂。然而,就风电专利来说,我国与一些先进国家相比,在不少方面还有较大的差距。

量虽高,质却低

正是基于对专利重要性的认识, 近些年, 众多国家的风电企业纷纷加大技术研发的投入, 专利申请量也因此得以高速增长。根据此前发布的“大型风电机组关键技术专利态势”研究成果——《大型风电机组关键技术专利分析及技术发展趋势研究报告》的数据显示,2010 年以前,全球专利申请量一直都呈现上升态势。2010 年达到顶峰后,受经济环境影响,全球风电市场的发展放缓,致使风电企业减少了研发的投资,专利申请量也相应出现下滑。

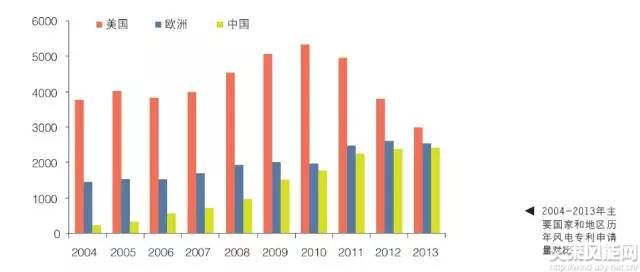

具体到我国来说,10 年前的风电专利申请量不足欧洲的15% ,与美国相比更是相差悬殊,还不到其5% 。直到最近10 年,这种状况才有了实质性改变,我国的风电专利申请量开始年年攀升,平均年增长率达到24% 。目前,在全球所有国家和地区中,美国的风电专利申请量占居首位,其次为欧洲,我国排名第三。未来一年,我国有可能超过欧洲成为风电领域专利申请量第二大国。

2004-2013年主要国家和地区历年风电专利申请量对比

从企业角度看,在我国申请了风电专利的企业中,GE 的申请量最多,达902 件,其次是Siemens ,为750 件。我国企业的总体占比为五成左右。而根据上述报告对2004 年至2013 年我国风电专利授权量的统计,我国企业在风电专利授权总量方面较为领先,其中,联合动力排在第一位,达到484 件,第二位是华锐,金风排在第四位。

应该说,从近几年的情况来看,我国的风电专利申请量已经相当大,但在专利的质量上却仍有很长的路要走。风电专利的申请就如同我国很多其他技术的发展一样,“量大”并不意味着“质优”。这个问题主要表现在专利申请人集中度、企业申请的专利类型、发明专利申请量占比、发明授权占授权量的比例四个方面。

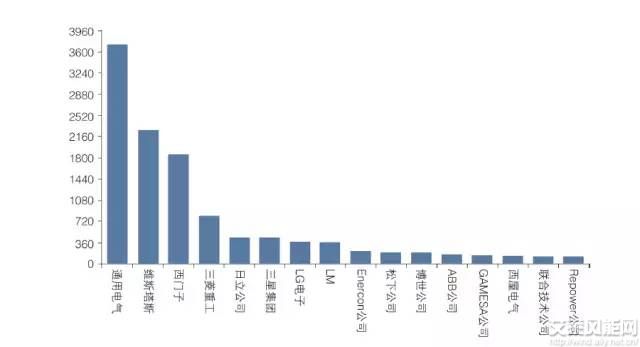

《大型风电机组关键技术专利分析及技术发展趋势研究报告》统计数据显示,排名前十的风电机组制造商控制了全球风电行业所有专利的56% 。这些企业除了分布在欧美外,在亚洲主要分布于日本和韩国。其中,位居前五的有美国的GE ,欧洲的Vestas 和Siemens, ,日本的MHI 和HITACHI 。因此,单就专利申请人而言,我国风电制造企业的情况便不尽如人意,未能进入前列。在我国国内,风电领域专利申请的发明人分布相对较为分散,而且主要为国外发明人。我国发明人在风电领域的专利申请特别不集中,而且很多署名发明人都并非实际发明人。

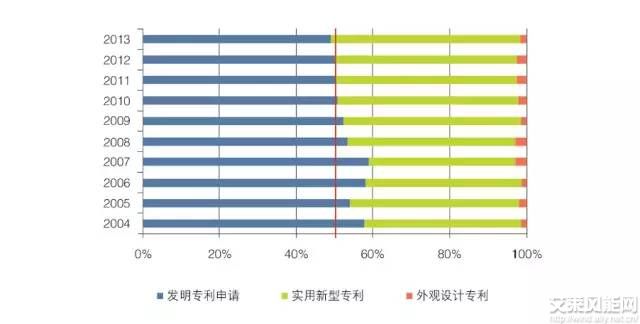

而从企业所申请的专利类型来看,我国风电专利类型分为发明专利、实用新型专利、外观设计专利。发明专利的保护期为20 年,实用新型的保护期为10 年。相比而言,发明专利对创造性的要求更高,因而保护期限更长,也更有价值。然而,虽然我国企业申请的风电专利主要集中在发明专利和实用新型专利上,并且发明专利与实用新型专利的申请量在2004 年至2013 年都呈现持续攀升的态势,但从这两项专利类型占比的变化来看,2004 年至2010 年发明专利申请量占比超过50% ,近两年却不足50% ,而实用新型专利却显示增长态势。更高的实用新型专利占比,意味着更低的价值产出,这当然不是我们希望看到的局面。

全球专利申请人排名

与此同时,虽然我国的风电专利申请总量并不低,但有些企业的发明申请量占比却不到50% ,比如联合动力、华锐、三一电气等。而国外企业的发明申请量占比却在80% 以上,Gamesa 、REpower 、Siemens 、Vestas 的发明申请量占比甚至达到95% 以上。相比国外企业,我国企业在风电技术发明专利申请量的占比上还有很大差距。

2004-2013年中国风电专利类型分布对比

分享到:

相关文章

- 风电行业全面回暖 华仪电气利润大增2014-07-10 10:03:30

- 放权难禁风电未批先建、批而不建2014-07-14 09:42:21

- 中节能:行业继续回暖 发展前景可期2014-07-14 09:52:20

- 亚洲如何从欧洲海上风电运中获益2014-07-14 10:28:25

- 电力改革风起云涌 四领域尽享政策红利2014-07-14 11:04:55

- 中国风电整机制造的微利时代

- 近年来,中国风电市场保持高速增长。2012年6月,中国并网风电5258万千瓦,取代美国成为世界第一风电大国。 然而,中国风电制造商的生...

招聘

- 北京天源科创招聘土建质检工程

- 北京天源科创风电技术有限责任公司,是国内第一家且目前规模最大的专业风电技术服务商,是新疆金风科技股份有限公司的控股子公司。